Continuano le frodi creditizie realizzate tramite il furto d’identità, con il successivo utilizzo illecito dei dati altrui per ottenere credito o acquisire beni e con l’intenzione di non rimborsare il finanziamento e non pagare il bene.

Secondo l’Osservatorio sulle Frodi Creditizie e i furti di identità, realizzato da CRIF-MisterCredit, nel 2021 i casi rilevati in Italia sono stati oltre 28.600 (+31,1% rispetto al 2020); un aumento dovuto al continuo sviluppo degli acquisti online (+18% nel 2021) che ha contribuito alla crescita dei casi perpetrati sui canali virtuali, dove le verifiche possono essere meno efficaci.

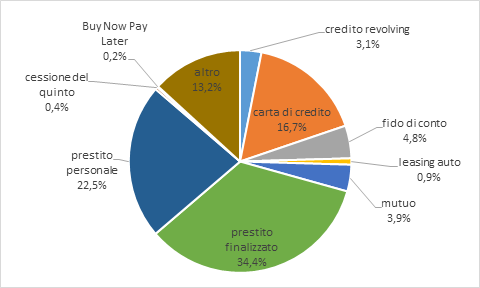

Le tipologie di credito su cui avvengono i furti d’identità.

Il dato nazionale

Il danno stimato è di 124,6 milioni di Euro, sostanzialmente stabile perché, al numero maggiore di casi, corrisponde una contemporanea diminuzione dell’importo medio frodato, che si attesta a 4.350 Euro (-23,3% rispetto all’anno precedente).

“Il fenomeno delle frodi creditizie perpetrate attraverso un furto di identità è in continua evoluzione, con le organizzazioni criminali che si avvalgono di tecniche sempre più sofisticate, che spesso il singolo consumatore non è in grado di rilevare. Dopo aver registrato un calo nel 2020, a causa del lockdown e della contrazione delle operazioni di finanziamento, con la ripresa della normale operatività nel 2021 i casi sono immediatamente tornati a crescere. Non bisogna quindi abbassare la guardia perché il più frequente ricorso all’e-commerce, l’accelerazione nell’utilizzo delle carte di pagamento e la digitalizzazione di molti processi possono determinare un ulteriore innalzamento dei rischi e una impennata dei casi” – commenta Beatrice Rubini, Executive Director della linea Mister Credit di CRIF.

In Piemonte quasi 5 casi al giorno

Nel 2021 il Piemonte ha fatto registrare 1.708 casi di frode, quasi 5 al giorno, 7° posto della graduatoria nazionale.

A fronte di una crescita fatta segnare in regione sia delle richieste di prestiti personali (+3,3%) sia dei finalizzati (+32,7%), relativamente all’incidenza dei casi sui volumi di credito erogato, il Piemonte si colloca in 11^ posizione della graduatoria nazionale.

Vercelli è a medio rischio

A livello provinciale, il maggior numero di frodi è stato registrato nella provincia di Torino, con 1053 casi (che la collocano al 4° posto nel ranking nazionale), seguita da Cuneo, con 145 (53^ posizione), da Novara con 133, Alessandria con 131 e Asti, con 100. La provincia di Vercelli con 60 casi, si posiziona al terz’ultimo posto, davanti a Biella (50) e al VCO (36). Considerando però il fattore pro capite la nostra provincia è al terzo posto. In cima sempre Torino a pari punteggio con Asti (0,046%), secondo posto per Novara (0,035%), poi Vercelli con 0,034%). Dunque un fenomeno rilevante.

Le statistiche

Si tratta di aggregazioni a livello nazionale, ma sono utili per capire come evolve il fenomeno.

Intanto si registra un aumento nella fascia sotto i 1.500 Euro di importo (+52% rispetto al 2020), ma anche nel range 5.000-10.000 (+45,7).

In testa ai tipi di finanziamenti più “appetiti” ci sono quelli per acquisto di auto, moto, articoli di arredamento, elettronica ed elettrodomestici con il 34,4% del totale, ma in flessione del 30% sul 2020.

Al contrario, continuano ad aumentare a ritmo elevato le frodi sui prestiti personali (+56,6%), che con il 22,5% del totale sono al secondo posto per tipo di operazione, seppur registrando un calo dell’importo medio pari a -8,2%.

Le frodi sulle carte di credito salgono del + 59,7% rispetto al 2020, anno in cui, però, c’è stata una forte riduzione per via del lockdown.

Nel 2021 si segnalano anche casi di frode sulla rateizzazione di acquisti e-commerce (le così dette formule “compra subito, paga dopo”, in gergo tecnico ”Buy now, pay later”), anche se ancora residuali come percentuale.

La classifica dei beni acquistati

Ecco i beni acquistati con un prestito fraudolento: il 40,7% dei casi è per elettrodomestici, in crescita del +25,3%.

Significativo anche il comparto dell’elettronica – informatica – telefonia (9,0% del totale) e quello auto e moto (8,8% del totale). Seguono i finanziamenti per l’arredamento (6,1%) e quelli per interventi sugli immobili e ristrutturazioni (5,4%).

Il profilo delle vittime

Dalle analisi dell’Osservatorio CRIF – Mister Credit la maggioranza delle vittime sono uomini (63,5% del totale), +2,7% rispetto al 2020. La fascia di età più esposta è fra gli under 30 (+8%), meno per gli over 60 (-6,9%). La fascia compresa tra i 41 e 50 anni segue i più giovani come segmento maggiormente colpito dal fenomeno, con il 22,5% delle vittime.

Consigli preziosi

“Spesso la vulnerabilità alle frodi è accresciuta da comportamenti a rischio da parte delle vittime, ad esempio con la disinvolta pubblicazione sul web e sui social di dati anagrafici e identificativi o di informazioni personali che possono essere utilizzate dalle organizzazioni criminali per ricostruire false identità. Per questo è indispensabile che i consumatori pongano la massima attenzione nel proteggere adeguatamente la propria identità digitale, attivino un sms di allerta per controllare le transazioni con la carta di credito e sistemi che avvisano tempestivamente nel caso i dati personali vengano utilizzati per chiedere un finanziamento o se stiano indebitamente circolando sul web” sottolinea Beatrice Rubini, Executive Director della linea Mister Credit di CRIF.

I documenti presentati dai truffatori

Viene utilizzata quasi sempre la carta di identità come documento identificativo, con una incidenza superiore al 80,7% del totale, seguito dalla patente col 17,7%.

In particolare, l’1,9% dei documenti presentati in fase di identificazione anagrafica è una carta di identità contraffatta, oppure valida ma non riconducibile al soggetto. Per le patenti, invece, nel 4,1% dei casi si tratta di patenti inesistenti o non appartenenti al soggetto.

Finanziarie molto più attente

“I player finanziari sono stati da sempre molto attenti ai temi di identificazione nella fase di valutazione del merito creditizio. Negli ultimi 2 anni, però, con l’accelerazione dei processi di trasformazione digitale hanno intensificato i controlli antifrode anche in altre fasi, quali ad esempio l’onboarding dei clienti per l’apertura di un conto corrente online o il rinnovo della carta di credito e, più in generale, nei presidi dei sistemi di pagamento digitali. Gli strumenti a supporto di tali verifiche consentono di potere contare su un ampio ecosistema di dati, tradizionali e innovativi, e su analytics evoluti, il tutto disponibile su piattaforme che consentono di effettuare controlli in real time, con processi fluidi per i consumatori “– conclude Fabrizio Arboresi, Senior Director di CRIF.

Cos’è il Crif

CRIF è un’azienda globale specializzata in sistemi di informazioni creditizie e di business information, analytics, servizi di outsourcing e processing nonché avanzate soluzioni in ambito digitale per lo sviluppo del business e l’open banking. La mission di CRIF è creare valore e nuove opportunità per i consumatori e le imprese, fornendo informazioni e soluzioni che consentono decisioni più consapevoli e accelerano l’innovazione digitale. Lavoriamo responsabilmente per offrire soluzioni innovative a supporto dei nostri clienti per migliorare l’accesso al credito in conformità con la normativa vigente, consentendo alle persone finora escluse e meno servite di accedere ai servizi finanziari e l’inclusione digitale. CRIF è inclusa nella prestigiosa IDC FinTech Rankings Top 100, la classifica dei principali fornitori di soluzioni tecnologiche globali per il settore dei servizi finanziari, e nel 2019 ha completato la sua copertura come AISP in 31 paesi europei dove è applicabile la direttiva PSD2 per l’open banking.